Der Immobilienkauf stellt ungebrochen eine beliebte Geldanlage dar. Wenn Du Dich schon länger damit beschäftigt hast, Dein Geld in „Betongold“ zu verwandeln, dann solltest Du Dich mit dem Mieteinnahmen versteuern beschäftigen.

Das gekaufte Objekt als langfristige Geldanlage zu vermieten, um eventuell später selbst im Alter oder für die eigenen Kinder zu nutzen, scheint auf den ersten Blick eine unkomplizierte und sichere Anlageform zu sein. Doch Mieteinnahmen müssen in aller Regel versteuert werden.

Wie viel der Anteil der Steuerausgaben für Dich wären, wirst Du nach dem Durchlesen dieses Artikels bestimmen können. Nicht jeder Euro Deiner zukünftigen Mieteinnahme wird zur Steuerbelastung. Denn es gibt Ausnahmen. Werbungskosten und laufende Ausgaben für die Immobilie spielen zu dem eine gewichtige Rolle. Beim Mieteinnahmen versteuern gibt es grundsätzlich einiges zu beachten.

Was ist ein Mietobjekt?

Falls Du anstrebst mehrere Wohnungen zu kaufen, um Dich abzusichern in schwierigen Zeiten, dann solltest Du aufpassen, wie die Finanzbehörde diesen Vorgang einstuft. Das Finanzamt bezeichnet eine Einheit als Objekt. Ein Mehrfamilienhaus mit drei Wohnungen ist ein Objekt.

Vier Eigentumswohnungen in einem nach WEG aufgteilten Mehrfamilienhaus sind wiederum fünf Objekte. Für die Finanzbehörde eine wichtige Kategorisierung. Die Behörde legt die Drei-Objekt-Grenze fest. Wer innerhalb von fünf Jahren mehr als drei Objekt zügig hintereinander sich anschafft, verkauft oder baut, wird automatisch als Gewerbetreibender eingestuft. Die kann zu ungewünschten steuerlichen und arbeitsintensivem Aufwand kommen. Deinen Einzelfall solltest Du aber genau mit Deinem Steuerberater besprechen. Beim Mieteinnahmen versteuern gibt es so manche Fallstricke, die elegant umgangen werden können. Nutze hier immer den Rat der Experten und lass Dich individuell beraten. Dieser Text dient nur der allgemeinen Information.

Welche Steuern werden bei einer Vermietung fällig?

Du denkst sicherlich, warum wird einfach alles versteuert? Da hast Du sicherlich recht, doch verändern lässt es sich nicht. Wer clever ist, befasst sich mit dem Miteinnahmen versteuern und wird unterm Strich klar im Vorteil sein. Die Mieteinnahmen werden als Einkünfte aus Vermietung und Verpachtung mit dem individuellen Einkommenssteuersatz versteuert.

Doch keine Bange, es gibt Möglichkeiten diese Steuerlast zu senken. Mit der Steuererklärung wird in der Anlage V dem Finanzamt Auskunft über die Mieteinnahmen erteilt. Selbst Privatpersonen, welche nicht berufstätig sind, sind verpflichtet, eine Steuererklärung mit der Anlage V abzugeben. Entziehen kann sich somit niemand.

Die komplette Miteinnahme wird nicht automatisch versteuert. Laufende Kosten wie Abschreibungen, Kosten für Instandhaltung bzw. Reparaturen und Schuldzinsen werden abgezogen. Gewerbliche Räume sowie Parkplätze und Garagen unterliegen Ausnahmeregeln. Ein Ratschlag eines Steuerberaters macht durchaus Sinn. Vor allem für diejenigen, welche noch keinerlei Berührungspunkte mit der Thematik bisher hatten. Unser Tipp: Lass Dich beraten, bevor Du eine Steuererklärung abgibst.

Wann sind Mieteinnahmen steuerfrei?

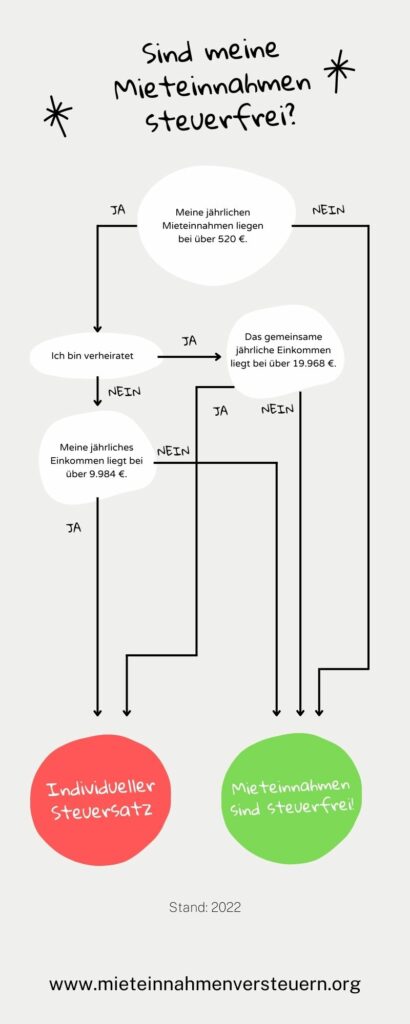

Es gibt Ausnahmeregeln, über die ein jeder Bescheid wissen sollte. Liegen die Mieteinnahmen jährlich unterhalb von 520 Euro, so wird keine Steuer fällig. Bei Gesamteinkünften aus jeglichen Einkommensarten sind bei einer ledigen Person, welche bis zu 9.984 Euro Einkünfte (Steuerfreibetrag) hat, keine Steuern zu bezahlen. Bei Verheirateten, sind es 19.968 Euro Steuerfreibetrag. Die Mieteinnahmen bleiben definitiv steuerfrei.

Welche anfallenden Kosten für das Mietobjekt können steuerlich abgesetzt werden?

Für ein erworbenes Mietobjekt können 50 Jahre lang 2 % abgeschrieben werden. Die anstehenden Herstellungskosten bzw. der Wert des Gebäudes kann steuersenkend geltend gemacht werden. Zudem gibt es die Ausnahmeregelung, bei der Erbauung von Gebäuden vor dem Jahr 1925. Diese Immobilien können 40 Jahre lange zu 2,5 % abgeschrieben werden.

Wird die Immobilie durch Instandsetzungs- bzw. Reparaturarbeiten auf Vordermann gebracht, kann in diesen Zeiträumen eine Steuersenkung gelten gemacht werden. Die Zeiträume werden zwischen 1 bis 5 Jahren benannt. Ausnahmen bestimmen bekanntlich die Regeln. Innerhalb der ersten drei Jahre nach Erwerb der Immobilie, können nicht mehr als 15 % des Kaufpreises (abzgl. Grundstückswert) geltend gemacht werden. Es ist lediglich erlaubt, diese Kosten über einen längeren Zeitraum zu verteilen.

Abgesetzt werden dürfen zudem die laufenden Kosten einer Immobilie für die Hausverwaltung, die Belastungen durch eine Vermietung. Dazu gehören etwaige Maklergebühren. Reparaturarbeiten, welche für die Vermietung anfallen, können abgesetzt werden.

Wie können sich die Darlehnskosten positiv auf die Steuern auswirken?

Kaum jemandem ist es möglich, eine Immobilie ohne Kredit zu erwerben. Die Zinszahlungen können steuerlich abgesetzt werden. Wichtig ist zu wissen, es geht nicht um die Tilgung, sondern lediglich rein um die Zinsen.

Wie werden die Mieteinnahmen versteuert (Beispielrechner)

Mit einem Beispielrechner aus dem Internet lässt sich die zu erwartende Steuerlast berechnen. Die zu erwartenden Mieteinnahmen werden eingeben. Davon werden abgezogen etwaige Zinsbelastungen des Kredites, die Abschreibung, laufende Kosten für bspw. Hausverwaltung sowie anstehende jährliche Reparaturkosten. Abgezogen werden zudem Erträge aus Vermietung und Verpachtung, welche in der Regel als Negativbetrag auszuweisen sind. Wären die Zinsen aus dem Kredit schon beglichen, würde sich somit der Steuerbetrag erhöhen.

Hinweis: Der Rechner gilt nur Deiner Information.

Müssen Rentner tatsächlich Mieteinnahmen versteuern?

Seit dem Jahr 2005 wurde im Alterseinkunftsgesetz klar geregelt, dass Rentner ihre Rente zumindest teilweise versteuern müssen. Es können zwar Freibeträge geltend gemacht werden, doch Nebeneinkünfte wie aus Vermietung und Verpachtung müssen versteuert werden. Die Regelung ist durchaus kompliziert und ein Steuerberater kann Licht ins Dunkel bringen. Lass Dich auch hier beraten!

Wie verhält es sich bei einer geerbten Immobilie?

Mit dem Mieteinnahmen versteuern sieht es nicht viel anders aus. Würde eine Immobilie vererbt oder verschenkt werden, müssen die Erblasser die AfA weiter führen. Mit der jährlichen Steuererklärung sind genauso alle Angaben fällig. Abzugsberechtigt sind dann die Posten, welche tatsächlich anfallen. Würde durch die Erbschaft bspw. ein Darlehen aufs Haus abgegolten werden, dann könnten selbstverständlich keine Zinsen mehr abgezogen werden.

Kann an Angehörige oder Verwandte ohne Probleme vermietet werden?

Der Sohn oder die Tante möchte in die Immobilie einziehen. Als Laie denkst Du sicher, dass in diesem Falle nichts zu beachten ist. Doch der Teufel steckt bekanntlich im Detail. Etwaige Verluste lassen sich nur darstellen, wenn mindestens 66 Prozent der ortsüblichen Vergleichsmiete verlangt wird. Würde die Warmmiete darunter liegen, wäre nur eine anteilige Anrechnung eines Verlusts möglich.

Lassen sich Verluste steuerlich geltend machen?

Es kann durchaus der Fall eintreten, dass es zu Verlusten mit der Immobilie kommt. Die anfallenden Kosten für die Immobilie überschreiten die Mieteinnahmen. Falls der Fall eintritt und die laufenden Kosten, Abschreibungen und die Zinsen der Schulden die tatsächlichen Mieteinnahmen überschreiten, dann entsteht faktisch ein Verlust. Diesen Verlust kannst Du steuerlich geltend machen. Dies solltest Du unbedingt tun, denn die Finanzbehörde bzw. der Staat beteiligt sich demzufolge an Deinen Verlusten. Als Privatperson lässt sich dies leicht darstellen.

Der Gewerbetreibende hat einen Nachweis vorzulegen. In diesem Fall schaut das Finanzamt genauer hin. Das zuständige Finanzamt möchte einen Nachweis über die künftigen Einnahmen sowie Überschüsse erhalten. Würde es dem Eigentümer nicht gelingen, dass eine glaubhafte Prognose vorliegt, dann kann es passieren, dass die Finanzbehörde die Verlustrechnung teils oder vollständig ablehnt.

Bei reinen Wohnimmobilien sieht es anders aus. Dieser Nachweis wird nicht benötigt. Ist die Wohnung dauerhaft vermietet, wird es keinerlei Probleme geben. Wurde ein Zeitmietvertrag geschlossen oder die Wohnung steht immer wieder länger leer, dann wird das Finanzamt genauer hinschauen. Dieser Fall wird Liebhaberei genannt. Kann der Immobilienbesitzer nicht nachweisen, dass er dauerhaft vermietet, wird es schwierig, die Verluste entsprechend geltend zu machen. Die Absicht sollte für das Finanzamt ersichtlich sein, dass das Eigeninteresse an einer dauerhaften und langfristigen Einkünfteerzielung vorhanden ist.

Bist Du selbst Eigentümer und zahlst Miete?

Selbstgenutztes Wohneigentum ist Privatangelegenheit. Eigene Mietzahlungen können nicht mit den Mieteinnahmen verrechnet werden. Die Miteinnahmen der vermieteten Immobilie kann somit nicht gegengerechnet werden. Die Vermietung zählt jedoch nicht zur unternehmerischen Handlung. Eine Umsatzsteuer fällt somit nicht an.

Anders sieht es bei gewerblichen Räumen aus. Falls Du einen gewerblichen Raum vermieten möchtest, kannst Du darüber entscheiden, ob die Miete mit oder ohne Umsatzsteuer entrichtet wird. Die Voraussetzung schaffst Du für eine Anrechnung von Umsatzsteuer über ein angemeldetes Gewerbe. Ein umsatzsteuerpflichtiges Unternehmen dient somit als Basis. Hinzu kommen bei einem angemeldeten Unternehmen jedoch weiterer Verwaltungsaufwand sowie zusätzliche Pflichten.

Ein Vorteil besteht auf jeden Fall für diejenigen, welche als Unternehmer eine Immobilie vermieten, dass diese bspw. Handwerkerrechnungen mit einer ausgewiesenen Mehrwertsteuer gegenrechnen können. Somit wird die Handwerkerrechnung automatisch um 19 Prozent reduziert. Somit wird als Unternehmer Deine Umsatzsteuerlast gemindert. Weitere Sanierungsarbeiten etc. fallen genauso darunter. Vorsicht ist jedoch geboten, falls Du als Vermieter dran denkst, mehrere Objekte regelmäßig zu vermieten, das Finanzamt könnte Dich automatisch als gewerblicher Immobilienhändler einstufen.

Mit einer gewerblichen Vermietung gehen nicht nur Nachteile einher, sondern durchaus Vorteile. Bei einem großen Immobilienvermögen, wird eine vermögensverwaltende GmbH durchaus interessant. Eine Steuerminderung liegt nahe. In diesem Falle sollte unbedingt ein Steuerberater bzgl. dem Mieteinnahmen versteuern herangezogen werden. Hier wird es auf jeden Fall komplexer und Details könnte als Laie übersehen werden. Vor allem dann, wenn das Immobilienvermögen kurzfristig geerbt wurde.

Bei einer vermögensverwaltenden GmbH können auf jeden Fall niedrigere Steuersätze angesetzt werden. Durchschnittlich werden 14 Prozent Gewerbesteuer angesetzt. Hinzukommen 15 Prozent Körperschaftssteuer. Wird der Zweck der Vermögensverwaltung erfüllt, fällt keinerlei Gewerbesteuer an. Bleiben hinzu die Mieterträge aus Vermietung und Verpachtung in der vermögensverwaltenden GmbH, so hat sich das Thema der Mieteinnahmen versteuern erledigt. Steuern müssen nicht entrichtet werden. Zu beachten ist jedoch, dass die Immobilien, welche in eine vGmbH ausgelagert werden, ein automatisierter Eigentümerwechsel stattfindet. Diese Veränderung führt zu einer Grunderwerbsteuerpflicht.

Was ist ein Spekulationsgewinn?

Der Begriff des Spekulationsgewinns ist Dir sicherlich geläufig. Wer eine vermietete Immobilie keine 10 Jahre in seinem Besitz hält und mit Gewinn verkauft, erwirtschaftet einen Spekulationsgewinn. Steuern werden fällig. Diese Steuern können sehr schmerzhaft ausfallen. Der Steuersatz lehnt sich an das normale Einkommen an. Die Einführung des Spekulationsgewinns hat so manchen in der Vergangenheit kalt erwischt. Gerade bei den gestiegenen Kosten für Immobilien solltest Du diese Thematik im Hinterkopf behalten.

Wie sieht es bei einer Airbnb Vermietung aus?

Eigentlich eine clevere Idee. Der Auslandsaufenthalt nach Malaysia wird mit 6 Monaten angesetzt, warum nicht die Wohnung vermieten. Ein netter Zuverdienst, doch muss dieser versteuert werden? Die Antwort fällt eindeutig aus. Airbnb-Gewinne fallen unter die Einkommenssteuer. Das Vermieten eines Zimmers oder der Wohnung an sich unterliegt der Einkommenssteuer. Das Thema der Mieteinnahmen zu versteuern fällt an. Die Abgabe einer Steuererklärung wird Pflicht. Abgesetzt werden können alle Ausgaben, welche mit der Untervermietung zusammenhängen.

Zu beachten ist, dass einfache Belege der Mietzahlung sowie der Nebenkosten nicht als Nachweis gelten. Barzahlungen erkennt das Finanzamt nicht an. Bei einer kurzfristigen Vermietung heißt es nicht automatisch, dass Steuern tatsächlich anfallen, es besteht auf jeden Fall die Abgabe zur Anlage V. Der Grundfreibetrag behält seine Gültigkeit. Sobald die Airbnb Einnahmen über 520 Euro liegen, unterliegt der gesamte Betrag der Steuer. Zu beachten ist zudem, dass das Finanzamt die Untervermietung als Liebhaberei ansehen kann. Dies ist dann der Fall, wenn das Finanzamt keine Gewinnerzielungsabsicht erkennen kann. Das Gute wäre dabei, dass es sich um ein Privatvergnügen handelt und somit keine Steuererklärung fällig würde. Verluste dürfen dann jedoch nicht geltend gemacht werden.

Sind die Einnahmen aus Airbnb beträchtlich, dann würde eine Umsatzsteuer anfallen. Jedoch fällt diese erst an, wenn sich ein Bruttoumsatz aus dem Vorjahr von 17.500 Euro ergibt und zudem eine zu erwartende Mieteinnahme von 50.000 Euro im laufenden Jahresverlauf zu erwarten ist. Fällt die Entscheidung auf eine Umsatzsteuer, so findet eine Bindung von 5 Jahren statt. Es ist anzuraten, einen Steuerberater mit diesem Thema heranzuziehen, wenn es sich um regelmäßige Untervermietungen handelt.

Spartipps bei der Vermietung

Die Miteinnahmen zu versteuern ist ein leidiges Thema. Doch es gibt Tipps und Tricks, diese Steuern zu senken. Ist das Mietobjekt mehrere Monate oder ein Jahr leer gestanden, dann kann dieser Leerstand von der Steuer abgesetzt werden. Die Vermietungsabsicht weiterhin muss jedoch nachgewiesen werden. Dies können bspw. Inserate sein. Entstehen Kosten für den Aufwand des Vermietungswillens, können diese alle abgesetzt werden.

Ein Beratungsgespräch bei einem Steuerberater kann bares Geld sparen, vor allem dann, wenn es um eine langfristige Planung von mehreren Objekten handelt. Wissen ist immer eine Holschuld. Alle Belege, welche unmittelbar mit der Vermietung zusammenhängen, sollten gesammelt werden. Oftmals werden Posten dabei übersehen. Die Kontoführungsgebühren, Steuerberatergebühren, Mitgliedsbeiträge, Rechtsschutzbeitrag, etc. Lieber reichst Du einen Beleg mehr ein, als es nicht versucht zu haben.

Fazit Mieteinnahmen versteuern

Hat Dir der Artikel zum Mieteinnahmen versteuern gefallen? Dann teile ihn auf Facebook oder WhatsApp. Die Zeiten werden rauer, das Geld auf der Bank liegenzulassen ist keine Lösung. Es wird Zeit, dass Du Dich mit dem „Betongold beschäftigst“ und mit dem Mieteinnahmen versteuern, welches zusammenhängt. So bist Du im Bilde und hast einen sehr guten Überblick, welche Verpflichtung mit einer vermieteten Immobilie einhergehen und gleichzeitig welche Möglichkeiten es gibt, Abgaben und Ausgaben steuermildernd einzusetzen. Unterm Strich wird es in den meisten Fällen lukrativ sein, eine Immobilie zu vermieten und das Miteinnahmen versteuern relativiert sich, wenn es richtig angegangen wird. Informiere Dich lieber einmal mehr, bevor Du Deine Schritte gehst. Wer jährlich seine Steuererklärung von einem Steuerberater durchführen lässt, hat gleichzeitig den richtigen Ansprechpartner zur Hand.

Hinweis: Dieser Artikel stellt keine Steuerberatung dar und dient lediglich der Information!

Dir gefällt der Artikel?

Dann teile ihn mit Deinen Freunden auf Facebook oder WhatsApp.